Apprendre les fondamentaux de la bourse et du trading pour gagner !

TOP 1 Bourse

«Tout savoir pour gagner en bourse en évitant les pièges et se construire sa réussite financière. »

Pour être le meilleur lisez le meilleur !

Introduction

Vous pensiez tout savoir de la bourse ! Alors savez vous qu’il existe des sociétés côté en bourse qui peuvent vous redistribuer jusqu’ a plus de 17 % de dividende annuel ? Si vous ne le savez pas alors je vous les présente dans cette ouvrage. Ces sociétés sont rentables et génère plusieurs milliards d’euro de bénéfice par an. Je vous les présenterai.

Vous êtes débutant ou amateur, je vous apprends tout ce que vous devriez savoir pour faire fructifier vôtre épargne et devenir un trader et ou investisseur rentable.

Vous devez être capable d’éviter les pièges pour gagner. En apprenant les bonnes méthodes vous augmenterez vos résultats.

Savez vous que la psychologie peut affecter vos résultats.

Connaissez vous les différences entre un ETF accumulatif et un ETF distribuant ?

Savez vous reconnaître et dessiner les figures chartistes ?

L’analyse technique vous parle ou vous vous interrogez sur son fonctionnement.

L’analyse fondamentale fait elle parti de vos méthode d’investissement et de trading ?

Pourquoi vous devez l’utiliser !

Que diriez vous de gagner de l’argent grâce à la bourse.

Je m’appel Ludo Margarita et je me ferais un plaisir de vous enseigner mes connaissances apprises depuis plusieurs année de trading et d’investissement pour vous aider à faire parti des traders gagnants et investisseurs gagnant.

On ne commence pas à conduire une voiture de sport sans accompagnateur au milieu de la circulation. On prends des cours pour conduire en confiance et en sécurité sans risquer sa vie et celles des autres.

Adoptez la même méthode avant de rentrer sur les marchés boursier.

Vous gagnerez en confiance et serait apte à comprendre votre environnement pour prendre les bonnes décision.

Amicalement, Ludo Margarita.

Sommaire

- Concept de base de la bourse

- Les marchés financiers

- Analyse fondamentale

- Analyse technique

- Gestion des risques

- Psychologie du trading

- Lire le cours d’une bougie ( Photo )

- Le choix du courtier

- Définition des CFD

- La fiscalité des gains en bourse

- Les différents type d’ordre boursier

- Liste des termes techniques utilisée en bourse

- Les avantages du PEA et PEA-PME

- Définition du SRD

- Définition des futures avantages et inconvénients

- Définition du Forex avantages et inconvénients et explications

- Définition du marché des options avantages et inconvénients

- Comment être rentable en bourse

- Liste de bonne pratique a adoptée pour être rentable.

- Liste d’erreur à éviter pour être rentable.

- Comment Warren Buffet a générer sa fortune grâce à la bourse.

- ( Bonus ) : Stratégies éprouvée pour investir en bourse

- Rendements boursiers

- Scalping

- Swing trading

- Day trading

- Pourcentage de variation des marchés boursiers

- Utilité de se créer un portefeuille de suivi boursier

- Impact des annonces économiques sur les marché boursiers

- Comment l’inflation et la déflation peuvent influencer les marchés.

- Comprendre les risques du taux de change en achetant et vendant une actions boursière.

- Suivre les Informations boursières et liste des places boursières dans le monde

- Indicateurs boursiers

- Les canaux boursiers ou canal boursier

- Apprendre les figures graphique et les configuration de chandeliers

- Back tester

- Comprendre les dividendes et présentation de société à forte redistribution plus dividende aristocrate.

- Comprendre la fiche d’information et obtenir des informations grâce à l’ISIN

- Les REITS

- Les différents ETF ( Tracker ) et ETF aristocrate & taux de change

- Portefeuilles boursier ou liste de favoris

- L’effet cumulé. (Transformer 10 000€ en 500 000€)

- R/R et R.O.I Calcul des risque engagé et calcul de rentabilité.

- Outils de calcul en ligne

- Conclusion

Préambule : Ce livre contiens des liens minimisé pour vous permettre de retrouver directement le contenu depuis un ordinateur sans avoir a taper l’url entière, cela vous fera gagner du temps.

Liens du courtier utilisé dans le livre : https://urlz.fr/lob0

Chapitres 1 : Concept de base de la bourse

La bourse est un marché où les investisseurs peuvent acheter et vendre des titres financiers, tels que des actions, des obligations et des fonds communs de placement. Voici les concepts de base des différents instruments financiers négociés en bourse :

- Actions : une action représente une partie de la propriété d'une entreprise. Lorsqu'une entreprise émet des actions, elle lève des fonds auprès des investisseurs pour financer ses activités. Les investisseurs qui achètent des actions peuvent profiter de la croissance de l'entreprise et de ses bénéfices, mais ils peuvent également subir des pertes si l'entreprise ne se porte pas bien.

- Obligations : une obligation est un titre de créance émis par une entreprise ou un gouvernement pour lever des fonds. Lorsque vous achetez une obligation, vous prêtez de l'argent à l'émetteur, qui vous remboursera avec intérêts à une date précise. Les obligations sont considérées comme des investissements moins risqués que les actions, car les émetteurs sont tenus de rembourser la dette, même s'ils ne réalisent pas de bénéfices.

- Fonds communs de placement : un fonds commun de placement est un pool d'argent collecté auprès de nombreux investisseurs pour être investi dans un portefeuille diversifié de titres financiers. Les fonds communs de placement sont gérés par des professionnels qui achètent et vendent des actions, des obligations et d'autres titres en fonction des objectifs de placement du fonds. Les investisseurs peuvent acheter des parts de fonds communs de placement pour diversifier leur portefeuille et bénéficier de la gestion professionnelle.

Autres instruments financiers couramment négociés : il existe d'autres instruments financiers négociés en bourse, tels que les options, les contrats à terme, les devises et les matières premières. Les options donnent à l'acheteur le droit, mais pas l'obligation, d'acheter ou de vendre un actif sous-jacent à un prix spécifique à une date précise. Les contrats à terme sont des contrats d'achat ou de vente d'un actif à un prix déterminé à une date future. Les devises et les matières premières sont également négociées en bourse et peuvent être utilisées pour diversifier un portefeuille d'investissement.

Chapitres 2 : Les marchés financiers

Il existe plusieurs types de marchés financiers, chacun ayant ses caractéristiques et ses mécanismes de fonctionnement spécifiques. Voici les principaux types de marchés financiers :

- Les marchés boursiers : les marchés boursiers sont des marchés où les investisseurs peuvent acheter et vendre des actions de sociétés cotées en bourse. Les bourses, comme le New York Stock Exchange (NYSE) ou le NASDAQ, sont des lieux physiques ou électroniques où les investisseurs peuvent négocier des actions. Les prix des actions sont déterminés par l'offre et la demande, et sont influencés par les performances de l'entreprise, les nouvelles économiques et les événements politiques.

- Les marchés des changes : les marchés des changes, également appelés marchés Forex, sont des marchés où les traders achètent et vendent des devises étrangères. Les traders peuvent spéculer sur les fluctuations des taux de change entre différentes devises, en utilisant des paires de devises comme l'EUR/USD ou le USD/JPY. Les volumes de transactions sur le marché des changes sont très importants, avec des échanges quotidiens de plusieurs milliards de dollars.

- Les marchés des matières premières : les marchés des matières premières sont des marchés où les traders achètent et vendent des matières premières, telles que l'or, le pétrole, le blé ou le cuivre. Les prix des matières premières sont influencés par l'offre et la demande, ainsi que par des facteurs économiques et géopolitiques tels que les guerres, les catastrophes naturelles et les politiques gouvernementales.

Les traders peuvent exploiter ces différents marchés pour générer des bénéfices en utilisant diverses stratégies d'investissement, telles que l'achat et la vente d'actions à court terme, l'arbitrage de devises ou la négociation de contrats à terme sur les matières premières. Cependant, il est important de noter que ces marchés peuvent être très volatils et que les investisseurs doivent être conscients des risques associés à ces investissements. Les traders doivent également comprendre les facteurs qui influencent les prix sur chaque marché, afin de prendre des décisions éclairées en matière d'investissement.

Chapitres 3 : Analyse fondamentale

Les traders utilisent l'analyse fondamentale pour évaluer la valeur intrinsèque d'une entreprise en examinant les facteurs économiques, financiers et industriels qui affectent la performance de l'entreprise. L'objectif de cette analyse est d'identifier les actions qui ont un potentiel de croissance future et donc de prendre des décisions d'investissement éclairées.

Pour évaluer la valeur intrinsèque d'une entreprise, les traders examinent des informations financières telles que les états financiers, les rapports annuels et les communiqués de presse. Ils évaluent également les tendances macroéconomiques qui peuvent affecter l'entreprise, telles que l'inflation, la croissance économique et les taux d'intérêt.

Les traders peuvent utiliser plusieurs indicateurs financiers pour évaluer une entreprise, tels que :

- Les bénéfices : les traders examinent les bénéfices de l'entreprise pour déterminer sa rentabilité et sa capacité à générer des revenus à long terme.

- Le ratio cours/bénéfices : ce ratio est calculé en divisant le prix de l'action par le bénéfice par action. Les traders utilisent ce ratio pour déterminer si le prix de l'action est surévalué ou sous-évalué.

- Le ratio prix/valeur comptable : ce ratio est calculé en divisant le prix de l'action par la valeur comptable par action. Il est utilisé pour évaluer si une entreprise est sous-évaluée par rapport à sa valeur comptable.

- La dette : les traders examinent la dette d'une entreprise pour déterminer si elle est financièrement solvable et si elle peut rembourser ses dettes à long terme.

- Les dividendes : les traders examinent les dividendes versés par une entreprise pour déterminer si elle offre un rendement élevé aux investisseurs.

En outre, les traders peuvent également examiner les indicateurs de l'industrie pour évaluer la concurrence et les opportunités de croissance. Ils peuvent également examiner les facteurs macroéconomiques tels que les politiques gouvernementales, les changements technologiques et les événements mondiaux pour déterminer les risques et les opportunités d’investissement.

En utilisant toutes ces informations, les traders peuvent évaluer la valeur intrinsèque d'une entreprise et prendre des décisions d'investissement éclairées. Cela peut leur permettre de réaliser des bénéfices à long terme en investissant dans des entreprises qui ont un potentiel de croissance élevé.

Chapitres 4 : Analyse technique

Les traders utilisent l'analyse technique pour étudier les graphiques de prix et identifier les tendances du marché. L'objectif de l'analyse technique est de prévoir les mouvements futurs des prix en examinant les données historiques des prix et les tendances du marché.

Les traders utilisent des indicateurs techniques tels que les moyennes mobiles, les bandes de Bollinger et les oscillateurs pour identifier des signaux d'achat et de vente. Ces indicateurs sont basés sur des formules mathématiques qui analysent les tendances du marché et les modèles de prix.

Voici quelques-uns des indicateurs techniques les plus couramment utilisés par les traders :

- Moyenne mobile : La moyenne mobile est l'indicateur le plus simple et le plus couramment utilisé en analyse technique. Il calcule la moyenne des prix d'un actif sur une période donnée et peut être utilisé pour identifier les tendances à court, moyen et long terme.

- Bandes de Bollinger : Les bandes de Bollinger sont utilisées pour mesurer la volatilité des prix d'un actif. Elles sont calculées en utilisant une moyenne mobile et deux bandes supérieure et inférieure qui sont éloignées de deux écarts types de la moyenne mobile.

- Oscillateurs : Les oscillateurs, tels que le RSI (Relative Strength Index) et le MACD (Moving Average Convergence Divergence), sont utilisés pour mesurer la force et la direction des tendances du marché. Ces indicateurs peuvent être utilisés pour identifier les signaux d'achat et de vente.

En utilisant ces indicateurs techniques, les traders peuvent identifier les tendances du marché et les signaux d'achat et de vente. Par exemple, si la moyenne mobile à court terme croise la moyenne mobile à long terme à la hausse, cela peut être considéré comme un signal d'achat. De même, si le prix d'un actif se situe près de la bande supérieure de Bollinger, cela peut indiquer que l'actif est suracheté et qu'une correction à la baisse pourrait se produire.

Il est important de noter que l'analyse technique ne fournit pas de garantie quant aux mouvements futurs des prix et qu'elle doit être utilisée en conjonction avec d'autres analyses et informations sur l'entreprise ou le marché. Cependant, en utilisant l'analyse technique de manière judicieuse, les traders peuvent augmenter leurs chances de prendre des décisions d'investissement rentables.

Chapitres 5 : Gestion des risques

La gestion des risques est essentielle en bourse car les investissements comportent toujours une certaine dose de risque. Les traders doivent donc être conscients des risques associés à leurs investissements et être en mesure de les gérer efficacement afin de minimiser les pertes potentielles. Une mauvaise gestion des risques peut entraîner des pertes importantes et mettre en danger la viabilité du portefeuille.

Voici quelques-unes des stratégies de gestion des risques les plus courantes utilisées par les traders pour minimiser leur exposition aux risques en bourse :

- Définir des limites de perte : Les traders doivent établir des limites de perte pour chaque position qu'ils prennent. Ces limites de perte doivent être calculées en fonction du risque associé à l'investissement et du montant que le trader est prêt à perdre. Si la perte atteint la limite fixée, le trader doit fermer la position.

- Utiliser des stops de protection : Les stops de protection sont des ordres qui sont placés pour fermer une position automatiquement si le prix de l'actif atteint un certain niveau. Les stops de protection peuvent être utilisés pour limiter les pertes en cas de mouvement soudain du marché.

- Diversifier le portefeuille : La diversification du portefeuille est une stratégie de gestion des risques qui consiste à investir dans différents actifs afin de minimiser l'impact de la volatilité du marché sur le portefeuille. En diversifiant le portefeuille, les traders peuvent réduire leur risque global en répartissant les risques sur plusieurs actifs.

- Utiliser des produits dérivés : Les produits dérivés, tels que les options et les contrats à terme, peuvent être utilisés pour réduire le risque associé à une position en couvrant le risque de perte potentielle. Par exemple, un trader peut acheter une option de vente pour se protéger contre une baisse de prix.

En résumé, la gestion des risques est essentielle en bourse pour minimiser les pertes potentielles et assurer la viabilité du portefeuille. Les traders peuvent utiliser des stratégies telles que la définition de limites de perte, l'utilisation de stops de protection, la diversification du portefeuille et l'utilisation de produits dérivés pour gérer efficacement les risques associés à leurs investissements.

Chapitres 6 : Psychologie du trading

La psychologie du trading est un aspect essentiel à considérer pour réussir en bourse. Les émotions, telles que la peur, la cupidité, l'anxiété et l'espoir, peuvent influencer les décisions d'investissement des traders. Ces émotions peuvent être la cause de décisions impulsives et de comportements irrationnels qui peuvent entraîner des pertes financières importantes.

Voici quelques-unes des émotions les plus courantes qui influencent les décisions d'investissement des traders :

- La peur : La peur peut amener les traders à prendre des décisions impulsives, telles que vendre une position en cas de baisse de prix. La peur peut également les amener à éviter les investissements en raison du risque associé.

- La cupidité : La cupidité peut pousser les traders à prendre des risques excessifs pour obtenir des rendements élevés. Cela peut les amener à ignorer les signaux d'alarme et à investir dans des actifs risqués sans réfléchir.

- L'anxiété : L'anxiété peut rendre les traders nerveux et les amener à douter de leurs décisions d'investissement. Cela peut les amener à fermer une position trop tôt ou à éviter de prendre des risques.

- L'espoir : L'espoir peut amener les traders à ignorer les signaux d'alarme et à continuer à investir dans des actifs qui ne fonctionnent pas bien. Cela peut entraîner des pertes importantes.

Pour surmonter ces émotions et éviter les comportements irrationnels, les traders doivent être conscients de leurs biais psychologiques et développer des stratégies pour les gérer. Voici quelques stratégies courantes pour surmonter les émotions négatives :

- Avoir un plan de trading : Les traders doivent avoir un plan de trading solide qui comprend des objectifs clairs, des limites de perte et des stratégies pour gérer les risques. En ayant un plan de trading, les traders peuvent éviter les décisions impulsives et rester concentrés sur leurs objectifs à long terme.

- Être discipliné : Les traders doivent être disciplinés et suivre leur plan de trading. Ils doivent éviter les comportements impulsifs et prendre des décisions rationnelles en fonction des informations disponibles.

- Utiliser des stops de protection : Les stops de protection peuvent aider à limiter les pertes en cas de mouvement soudain du marché. En utilisant des stops de protection, les traders peuvent éviter de prendre des décisions impulsives en cas de baisse de prix.

- Prendre des pauses régulières : Les traders doivent prendre des pauses régulières pour se reposer et se détendre. Cela peut les aider à rester concentrés et à éviter les comportements impulsifs.

- Rationalité : Les investisseurs doivent être capables de prendre des décisions rationnelles basées sur des faits et des données plutôt que sur des émotions ou des préjugés.

- Patience : Les investisseurs doivent être patients et ne pas se laisser emporter par les mouvements du marché à court terme. Les fluctuations de prix à court terme peuvent être imprévisibles, mais les investisseurs à long terme ont tendance à obtenir de meilleurs résultats.

- Persévérance : Les investisseurs doivent être persévérants dans leur approche de l'investissement, même lorsqu'ils font face à des défis ou des revers. Les marchés boursiers peuvent être volatils, mais les investisseurs qui restent disciplinés et persévérants peuvent obtenir de bons résultats à long terme.

En résumé, la psychologie du trading est un aspect essentiel à considérer pour réussir en bourse. Les traders doivent être conscients de leurs biais psychologiques et développer des stratégies pour les surmonter. En ayant un plan de trading solide, en étant discipliné, en utilisant des stops de protection et en prenant des pauses régulières, les traders peuvent gérer efficacement leurs émotions et prendre des décisions d'investissement rationnelles.

Chapitres 7 : Lire le cours d’une bougie ( Photo )

Les bougies d'un graphique boursier sont utilisées pour représenter les fluctuations du prix d'un actif financier (par exemple une action) sur une période donnée. Voici comment lire les bougies d'un graphique boursier :

- Regardez la période de temps représentée par chaque bougie : chaque bougie représente une période de temps spécifique, qui peut être de quelques minutes, d'une heure, d'une journée, d'une semaine ou même d'un mois. La période est déterminée par les paramètres de votre graphique.

- Identifiez le prix d'ouverture et de clôture : la partie large de la bougie est appelée le corps, et représente la plage de prix entre l'ouverture et la clôture de la période. Si le corps est vert ou blanc, cela indique que le prix a augmenté au cours de la période (l'ouverture est en bas et la clôture est en haut). Si le corps est rouge ou noir, cela indique que le prix a diminué au cours de la période (l'ouverture est en haut et la clôture est en bas).

- Identifiez les ombres (ou mèches) supérieures et inférieures : les ombres supérieure et inférieure (ou mèches) de la bougie représentent les prix les plus élevés et les plus bas atteints pendant la période. Si la bougie est verte ou blanche, l'ombre supérieure indique le plus haut atteint, tandis que l'ombre inférieure indique le plus bas atteint. Si la bougie est rouge ou noire, l'ombre supérieure indique le plus bas atteint, tandis que l'ombre inférieure indique le plus haut atteint.

- Utilisez les bougies pour détecter les tendances : en regardant une série de bougies, vous pouvez détecter les tendances à la hausse ou à la baisse du prix d'un actif. Les bougies peuvent également être utilisées pour détecter des modèles de graphique, tels que des configurations de chandeliers japonais.

En général, les bougies d'un graphique boursier sont un outil utile pour les traders et les investisseurs pour évaluer la performance d'un actif financier sur une période donnée, et pour prendre des décisions en conséquence.

Quel Différence entre les chandeliers classiques ci dessus et les chandeliers de type Heikin-Ashi ?

Explication :

Les chandeliers classiques et les chandeliers Heikin-Ashi sont deux méthodes d'affichage graphique utilisées pour représenter les mouvements de prix dans le trading, en particulier pour l'analyse technique des marchés financiers. Ils sont utilisés pour identifier des tendances et des opportunités de trading en se basant sur les fluctuations des prix. Bien qu'ils partagent certaines similitudes, ils présentent des différences notables dans leur calcul et leur interprétation.

Chandeliers classiques (ou chandeliers japonais) :

- Composition : Les chandeliers classiques sont composés de quatre éléments : l'ouverture, la fermeture, le plus haut et le plus bas pour une période donnée (par exemple, une journée, une heure ou une minute).

- Couleur : La couleur du chandelier indique la direction du marché. Si le prix de clôture est supérieur au prix d'ouverture, le chandelier est généralement vert ou blanc, indiquant une tendance haussière. Si le prix de clôture est inférieur au prix d'ouverture, le chandelier est généralement rouge ou noir, indiquant une tendance baissière.

- Mèches : Les mèches (ou ombres) représentent la différence entre les prix les plus élevés et les plus bas pendant la période. Les mèches supérieures et inférieures donnent des informations sur la volatilité du marché.

- Analyse : Les chandeliers classiques sont utilisés pour identifier des modèles et des figures spécifiques, comme les étoiles filantes, les haramis ou les dojis, qui peuvent aider à anticiper les mouvements futurs des prix.

Chandeliers Heikin-Ashi :

- Composition : Les chandeliers Heikin-Ashi sont calculés en utilisant une moyenne des prix d'ouverture, de fermeture, du plus haut et du plus bas des chandeliers classiques. Cela crée un chandelier plus lisse, qui met davantage l'accent sur la tendance globale.

- Couleur : La couleur des chandeliers Heikin-Ashi est également basée sur la relation entre le prix d'ouverture et de clôture, mais en utilisant les valeurs moyennes. Une couleur verte ou blanche indique une tendance haussière, tandis qu'une couleur rouge ou noire indique une tendance baissière.

- Mèches : Les mèches des chandeliers Heikin-Ashi peuvent être plus courtes ou inexistantes par rapport aux chandeliers classiques, reflétant une tendance plus claire et moins de bruit.

- Analyse : Les chandeliers Heikin-Ashi sont utilisés pour identifier et confirmer les tendances, ainsi que pour détecter les inversions de tendance potentielles. Ils sont particulièrement utiles pour les traders qui cherchent à suivre une tendance sur une période prolongée.

En résumé, les chandeliers classiques offrent une représentation plus détaillée des mouvements de prix, permettant une analyse plus approfondie des modèles et des figures. Les chandeliers Heikin-Ashi, en revanche, offrent une représentation plus lisse des tendances, facilitant la détection et le suivi des tendances à long terme.

Chapitres 8 : Le choix du courtier

A quoi sert un courtier et comment le choisir ?

Un courtier en bourse est un professionnel qui sert d'intermédiaire entre les investisseurs et les marchés financiers. Le rôle principal d'un courtier en bourse est de faciliter les transactions d'achat et de vente d'actions, d'obligations, de fonds négociés en bourse (ETF), de contrats à terme, d'options et d'autres instruments financiers pour le compte de leurs clients. Voici quelques-unes de leurs fonctions principales :

- Exécution des ordres : Les courtiers en bourse exécutent les ordres d'achat et de vente de titres pour le compte de leurs clients. Ils s'assurent que les transactions sont effectuées rapidement et au meilleur prix possible.

- Conseil et recherche : Certains courtiers offrent des services de conseil et de recherche pour aider leurs clients à prendre des décisions d'investissement éclairées. Ils peuvent fournir des analyses de marché, des rapports sur les entreprises et des recommandations d'investissement.

- Gestion des comptes : Les courtiers en bourse peuvent gérer les comptes de leurs clients, y compris l'encaissement des dividendes, la tenue des registres et la fourniture de relevés de compte.

- Accès au marché : Les courtiers en bourse offrent aux investisseurs un accès aux marchés financiers, tels que les bourses d'actions, les marchés obligataires et les marchés des produits dérivés.

- Services de financement : Certains courtiers proposent des services de financement, tels que la possibilité d'emprunter de l'argent pour investir (appelé effet de levier) ou la vente à découvert de titres.

- Plateformes de trading : Les courtiers en bourse fournissent généralement des plateformes de trading en ligne, des outils d'analyse et des ressources éducatives pour aider les investisseurs à gérer leurs investissements et à suivre les tendances du marché.

En résumé, un courtier en bourse facilite les transactions financières pour les investisseurs et peut offrir des services supplémentaires pour aider les clients à naviguer sur les marchés financiers.

Comment le choisir ?

Les licences des courtiers (brokers) sont des autorisations délivrées par les organismes de régulation financière pour permettre aux courtiers d'offrir leurs services d'intermédiation financière aux investisseurs. Ces licences garantissent que les courtiers respectent les lois et les règlements en vigueur dans le secteur financier et qu'ils s'engagent à protéger les intérêts de leurs clients.

Les organismes de régulation varient d'un pays à l'autre, et certains courtiers peuvent être réglementés par plusieurs organismes s'ils offrent leurs services dans différentes juridictions. Voici quelques-uns des principaux organismes de régulation financière dans le monde :

- États-Unis : Financial Industry Regulatory Authority (FINRA), Securities and Exchange Commission (SEC) et Commodity Futures Trading Commission (CFTC).

- Royaume-Uni : Financial Conduct Authority (FCA).

- Union européenne : Autorité des marchés financiers (AMF) en France, Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) en Allemagne, Commissione Nazionale per le Società e la Borsa (CONSOB) en Italie, et d'autres organismes de régulation nationaux dans chaque pays membre.

- Australie : Australian Securities and Investments Commission (ASIC).

- Canada : Investment Industry Regulatory Organization of Canada (IIROC) et les organismes provinciaux de régulation des valeurs mobilières.

Lorsque vous choisissez un courtier, il est essentiel de vérifier s'il est réglementé par un organisme de régulation reconnu. La détention d'une licence garantit que le courtier doit respecter les règles de conduite, les exigences en matière de capital et les normes de protection des investisseurs établies par les organismes de régulation.

Pour vérifier si un courtier est réglementé, consultez le site Web de l'organisme de régulation concerné et recherchez le courtier dans leur registre. De nombreux courtiers mentionnent également leur numéro de licence et les organismes de régulation auxquels ils sont soumis sur leur site Web.

Il est important de noter que, même si un courtier est réglementé, cela ne garantit pas à 100 % la sécurité de vos investissements. Il est donc essentiel de faire preuve de prudence et de diligence raisonnable lors du choix d'un courtier.

Pour le déroulement du livre, le choix de la plateforme pour montrer les exemple se portera principalement sur cette plateforme. https://urlz.fr/lob0 ( Je vous invite à aller voir ce liens si ce n’est pas déjà fait.)

Celle-ci permet d’accéder au marché réglementé et non réglementé et d’accéder à une diversité de produits comme :

- Les indices ( US 500 ; US 30 ; AUS 200 ; DAX ; UK 100 etc.. )

- Le forex ( EUR/USD ; GPB/CHF ; USD / BRE etc..)

- Les actions ( Allemagne; Europe; Amériques; Suisse etc… )

- Les matières premières ( Gaz, Pétrole, Or, Le blé, Cacao etc.. )

- Les cryptomonnaies ( Bitcoin, Ethereum, xrp, Cardanao etc..)

- Les ETF ( Msci World, Euro Stoxx, Accumulatif et distribuant etc..)

Vous pourrez en effet vendre une une position sans la détenir exemple shorter ( prendre une position à la baisse sur un instrument comme le S&P 500 ou le forex par exemple ) utilisez l’ effet de levier sur n’importe lequel des produit listé ci-dessus mais aussi trader des positions longues pour les investisseurs sur les marché réglementés.

Il est utilise de pouvoir combiner les deux afin de pouvoir profiter des opportunités de marché lorsqu’elle se présente.

La plate-forme offre des indicateurs techniques pour vous aider à analyser et comprendre le marché et les frais sont très bas par rapport à la moyenne des courtiers.

Des frais bas augmente votre rentabilité et sur le long terme augmenteront vos résultats ou diminueront vos perte.

La plateforme est simple à utiliser et fonctionnel. Elle offre l’accès au différents marché en temps réel sans avoir à payer ce surcout.

En vous inscrivant des maintenant vous pourrez à la fois suivre la formation sur le livre et commencer à vous familiariser avec la plateforme.

Bon apprentissage.

Comment passer un ordre ?

Vous pouvez passer un ordre en cliquant sur le bouton rouge pour vendre au marché et sur le bouton vert pour acheter au prix du marché. Le cours est affiché dans le bouton ici prix de vente : 1.09113€ et prix d’achat 1,09124€

L’ordre sera transmis au marché est vous avez la possibilité d’ajuster votre TP pour TAKE PROFIT et votre SL pour STOP LOSS celui-ci sera placé automatiquement sur votre graphique. Vous pouvez également l’anticiper en cliquant sur SL/TP

- Faites clique droit et appuyer sur « nouvelle ordre » pour afficher cette fenêtre. Celle-ci peut être déplacé si cela vous est utile.

- Vous avez d’autres possibilité. Soit passer votre ordre directement au marché soit de planifier pour une autre date ou horaire.

Nous avons des informations qui nous sont utiles comme la taille du contrat ici 1 contrat représente 100 000 unité pour une valeur estimé de 100 000 euros.

- la marge représente représente la somme d’argent que vous devez avoir pour prendre cette position.

- Le volume représente la quantité de la position. Si vous cliquez sur le « I » de information vous pouvez voir le montant minimal requis pour ouvrir une position.

- Ici la taille minimale est de 0,01 ce qui représente un contrat d’une valeur 1 000 euros.

- Le swap journalier peut-être positif ou négatif selon les taux d'intérêt en vigueur pour les devises sous-jacentes et la direction de la position. Les traders doivent donc prendre en compte les swaps dans leur gestion de risques et leur planification de trading. Ceci sont pris en compte à partir de 23heures. Si vous trader en intraday cela ne vous concerne pas.

Chapitres 9 : Définition des CFD

Les CFD (contrats pour différence) sont des instruments financiers qui permettent de spéculer sur la variation du prix d'un actif sous-jacent sans avoir à en détenir physiquement. Voici les principales différences entre les CFD et les transactions classiques sur les marchés financiers :

- Détenir l'actif sous-jacent : dans les transactions classiques, l'investisseur achète ou vend réellement l'actif sous-jacent (par exemple, une action ou une matière première) et en devient propriétaire. Dans les CFD, l'investisseur n'achète ni ne vend réellement l'actif sous-jacent, mais seulement le contrat CFD qui réplique la variation de prix de cet actif. Ainsi, les CFD permettent d'investir avec moins de capitaux propres.

- Effet de levier : les CFD permettent d'investir avec un effet de levier, ce qui signifie que l'investisseur peut prendre une position plus importante que son capital propre. Cela peut amplifier les gains potentiels, mais également les pertes.

- Frais : les CFD peuvent comporter des frais supplémentaires par rapport aux transactions classiques, tels que les spreads, les frais de financement, les commissions ou les frais d’inactivité.

- Durée de l'investissement : dans les transactions classiques, l'investisseur peut détenir l'actif sous-jacent aussi longtemps qu'il le souhaite. Dans les CFD, il existe souvent une échéance à laquelle le contrat expire, sauf si l'investisseur décide de le renouveler.

- Réglementation : les CFD sont souvent moins réglementés que les transactions classiques sur les marchés financiers, ce qui peut comporter des risques pour l’investisseur.

En résumé, les CFD offrent la possibilité d'investir avec un effet de levier et de prendre des positions plus importantes avec moins de capitaux propres, mais ils comportent également des risques plus importants et des frais supplémentaires. Les transactions classiques sur les marchés financiers offrent une détention réelle de l'actif sous-jacent et sont souvent plus réglementées, mais nécessitent un investissement plus important en capital propre.

Avantages des CFD

- Les avantages d'utiliser les CFD (contrats sur différence) comprennent l'accès aux marchés financiers internationaux 24 heures sur 24 pour le forex 5 jours sur 7 et aux heures d’ouverture et fermeture pour les autres instruments financiers, la possibilité de négocier sur marge avec un effet de levier élevé, et la flexibilité de négocier à la fois à la hausse et à la baisse sur un large éventail d'actifs sous-jacents.

Exemple : Durant la crise du covid au mois de mars 2020 le s&p500 à chuté de 35%

Graphique en weekly ( 7 jours )

Un trader aurai pu parier à la baisse sur la baisse de l’indice sans le posséder.

Il aurait également pu utiliser un effet de levier. L’effet de levier présente des avantages en cas de gain car il permet de multiplier les gains mais à l’inverse présente des risque en cas de perte car il amplifie les perte.

- Les produits accessibles en CFD comprennent les actions, les indices boursiers, les devises, les matières premières, les obligations, les ETF, les crypto-monnaies et autres instruments financiers, en fonction de l'offre proposée par le courtier ou la plateforme de trading.

- Les CFD offrent l’accès au marché en temps réel sans avoir à payé une offre supplémentaire.

Vous n’engagez qu’une parti de votre capital. Pour les actions en moyenne 20%, pour les indices boursiers 5%, pour le forex 3,3%

Ci dessus la valeur du contrat est de 989€,20€ et la marge nécessaire pour exécuter cette ordre est de 197,84€ soit 19,94%

Ici en position vendeuse les frais journaliers sont de 0,04 centimes d’Euro et en position acheteuse 0,20 centimes d’euro. Ces frais sont facturé si vous détenez la position plus de 24 heures. L’heure de prise en compte est de 23 heures.

Ci dessus la valeur du contrat est de 205 412€ la marge nécessaire est de 9 464,04€

Soit 4,61%

Ci dessus la paire de devise EUR/USD La valeur du contrat est de 100 000 € la marge nécessaire est de 3 300 € soit 3,3%

- Les CFD vous permettes d’utiliser l’effet de levier et de n’investir qu’une partie de votre capital

- Il permette également d’augmenter l’argent investit en moyenne de 5 pour les actions, de 21 pour les indices et de 30 pour le forex.

- Autres avantages : vous ne payer pas les taxes qui sont présents dans certains pays en passant par les cfd

Exemples de taxe :

Inconvénients des CFD

- L’effet de levier peut amplifier les pertes.

- Le courtier applique un swap si la position est détenu plus de 24 heures

Si vous investissez 10 000€ avec un levier de cinq, la valeur de votre position est de 50 000€. Si le cours monte de 1,5 % votre gain est de 750 €.

Si le cours baisse de 1,5% la perte est de 750 €.

Astuce : Pensez à positionner un stop loss qui garantie le montant ou pourcentage de baisse maximum afin que votre position se ferme.

Ci-dessous deux tableaux de variations des cours du marché avec le résultats final en des gains/pertes en fonction des leviers choisit. Tableau non exhaustif.

Exemple de la variation de votre portefeuille en fonction de la hausse et du levier choisit.

En fonction de l’instrument que vous trader il existe des marché moins volatile que d’autres.

Généralement du moins volatile au plus volatile au retrouvera le forex, les indices, les obligations, les etf, puis les actions.

Exemple de pourcentage des variations journalières situé dans la dernière colonne à droite.

% de variation sur les indices compris entre : - 0,9% et 0, 15 %

% de variation sur le Forex compris entre : - 0,36 % et 0, 73 %

% de variation sur les obligations compris entre : - 0,9% et 0, 15 %

% de variation sur les ETF compris entre : - 7,67 % et - 3,01 %

% de variation sur les actions compris entre : - 2,66 % et 1,89 %

Ces mesures relevée sont des indicateurs de la volatilité des marchés. En revanche en fonction du contexte économiques ces valeurs peuvent être supérieur ou inférieur. Il vous revient d’adopter une attitude responsable sur les marchés.

Recommandation :

Une personne devra appliquer des règles de money management pour préserver sont capital et éviter les erreurs.

Rappel :

Acheter et vendre est facilement compréhensible par chacun, mais il est un peu utopique de vouloir tout faire en même temps. La diversité des actions, le temps que l’on consacre à l’analyse à la fois fondamentale et technique, l’influence de nos émotions, la fatigue, nos objectifs sont autant de paramètres qui peuvent compliquer nos prise décisions sur les marché boursiers. Il convient donc d’apporter une attitude responsable pour prendre du plaisir et durer sur les marchés tout en préservant son capital.

Tous les traders ont essuyé des pertes, ne vous découragez pas. Vous devrez vous remettre en question pour essayer de comprendre le mécanisme vous ayant amené a ce résultat. Si au bout d’un nombre trop élevée de perte vous ni arrivez toujours pas. Il sera judicieux d’essayer un autre type de trading ou investissement qui correspondrait plus a votre profil.

Chapitres 10 : La fiscalité des gains en bourse

La fiscalité peut avoir un impact significatif sur les gains en bourse. En général, les gains réalisés sur les marchés financiers sont considérés comme des revenus imposables et sont soumis à l'impôt sur le revenu dans la plupart des pays.

Voici quelques éléments clés à prendre en compte en ce qui concerne la fiscalité des gains en bourse :

- Le taux d'imposition : Le taux d'imposition sur les gains en bourse varie selon le pays et peut varier en fonction des revenus et des gains réalisés. Dans certains pays, les gains en bourse peuvent être soumis à un taux d'imposition plus élevé que les autres types de revenus.

- Les délais de détention : Dans certains pays, les gains en bourse peuvent être soumis à une imposition plus faible si l'investissement est détenu pendant une période spécifique, appelée période de détention. Les délais de détention varient selon les pays et peuvent être d'un an ou plus.

- Les pertes fiscales : Les pertes fiscales peuvent être utilisées pour compenser les gains en bourse et réduire l'impôt sur le revenu. Les pertes fiscales peuvent être reportées d'une année à l'autre dans certains pays.

- Les réglementations fiscales internationales : Si vous investissez dans des marchés étrangers, vous devez également tenir compte des réglementations fiscales internationales. Les traités fiscaux entre les pays peuvent avoir une incidence sur la façon dont les gains en bourse sont imposés.

Il est important de comprendre les réglementations fiscales en vigueur dans votre pays et de consulter un expert fiscal si nécessaire. En général, les traders doivent tenir des registres précis de toutes les transactions boursières, y compris les gains et les pertes, afin de faciliter la préparation de leur déclaration fiscale. En comprenant les réglementations fiscales et en planifiant leur stratégie d'investissement en conséquence, les traders peuvent maximiser leurs gains tout en minimisant leur exposition fiscale.

Exemples de fiscalité par pays :

Les avantages fiscaux offerts par les différents pays pour les investisseurs en bourse varient considérablement. Voici un aperçu de certains des avantages fiscaux offerts par différents pays :

- États-Unis : Les investisseurs américains bénéficient d'avantages fiscaux tels que des taux d'imposition réduits sur les gains en capital à long terme, qui sont imposés à des taux inférieurs à ceux des gains en capital à court terme. Les investisseurs peuvent également déduire les pertes en capital de leurs impôts.

- Royaume-Uni : Les investisseurs britanniques bénéficient d'un régime d'investissement en actions individuelles appelé "Individual Savings Account" (ISA), qui permet de bénéficier d'un abattement d'impôt sur les dividendes et les gains en capital.

- France : Les investisseurs français bénéficient d'un abattement fiscal pour les gains en capital à long terme sur les actions détenues pendant plus de deux ans. Les dividendes perçus sont soumis à un prélèvement forfaitaire unique (PFU) de 30%, qui peut être réduit pour les investisseurs à revenu modeste.

- Singapour : Les investisseurs singapouriens bénéficient d'un régime fiscal avantageux pour les gains en capital, qui sont soumis à un taux d'imposition fixe de 0% pour les actions détenues pendant plus d'un an.

- Suisse : Les investisseurs suisses bénéficient d'un régime fiscal avantageux pour les gains en capital sur les actions, qui sont soumis à un taux d'imposition fixe de 35% pour les investisseurs résidents. Les dividendes sont également soumis à des taux d'imposition réduits.

Il est important de noter que les avantages fiscaux offerts par chaque pays peuvent être soumis à des conditions et des limitations spécifiques, et peuvent être modifiés par les gouvernements à tout moment. Les investisseurs doivent donc consulter un conseiller fiscal pour obtenir des conseils sur leur situation spécifique et sur les avantages fiscaux potentiels associés à l'investissement en bourse dans un pays donné.

Chapitres 16 : Définition du marché forex avantages et inconvénients et explications

Le marché des changes, également connu sous le nom de forex (pour foreign exchange), est un marché financier mondial où les devises sont échangées. Le marché forex est le marché financier le plus important au monde en termes de volume de transactions. Les transactions ont lieu entre les banques centrales, les institutions financières, les investisseurs, les sociétés multinationales, les gouvernements, etc.

Les avantages du marché forex comprennent :

- Grande liquidité : Le marché forex est le marché financier le plus liquide au monde, ce qui signifie qu'il est facile d'acheter ou de vendre des devises à tout moment. Cette liquidité élevée offre une grande flexibilité aux investisseurs et leur permet de réagir rapidement aux changements du marché.

- Accessibilité : Le marché forex est ouvert 24 heures sur 24, cinq jours par semaine, ce qui signifie que les investisseurs peuvent négocier des devises à tout moment, depuis n'importe où dans le monde.

- Effet de levier : Les courtiers forex offrent souvent un effet de levier élevé, ce qui signifie que les investisseurs peuvent négocier des quantités importantes de devises avec un investissement initial relativement faible. Cela augmente le potentiel de gains des investisseurs.

Cependant, il existe également des inconvénients associés au marché forex, tels que :

- Risque élevé : Le marché forex est très volatil, ce qui signifie que les fluctuations de prix peuvent entraîner des pertes importantes pour les investisseurs. Les investisseurs doivent être conscients de ce risque et être prêts à accepter des pertes potentielles.

- Complexité : Le marché forex peut être complexe et difficile à comprendre pour les investisseurs débutants. Les investisseurs doivent prendre le temps d'apprendre les concepts et les stratégies avant de commencer à négocier des devises.

- Frais : Les courtiers forex facturent souvent des frais de transaction et de commission, ce qui peut réduire les gains potentiels des investisseurs.

En résumé, le marché forex est un marché financier mondial avec de nombreux avantages, tels que la liquidité élevée, l'accessibilité et l'effet de levier. Cependant, il est important de comprendre les risques et les inconvénients associés à ce marché avant de commencer à négocier des devises.

Que représente un PIP en forex sur la parité EUR/USD ?

Un "pip" est un acronyme pour "percentage in point" (pourcentage en point) et représente la plus petite variation de prix possible dans le marché des changes (Forex). Dans la plupart des paires de devises, un pip correspond à un mouvement de 0,0001, soit un centième de pourcent. Cependant, il y a quelques exceptions, comme les paires de devises impliquant le yen japonais (JPY), où un pip est égal à 0,01.

Pour la paire de devises EUR/USD (euro contre dollar américain), un pip correspond à une variation de 0,0001. Par exemple, si l'EUR/USD passe de 1,1200 à 1,1201, cela signifie qu'il a bougé de 1 pip.

Les traders sur le Forex utilisent les pips pour mesurer les gains et les pertes, ainsi que pour déterminer les objectifs de prix et les niveaux de stop-loss. En général, plus le nombre de pips est élevé, plus la variation de prix est importante et plus le profit ou la perte potentiel(le) est élevé(e) pour un trader.

Quel est la taille des lots en forex et que représente la marge nécessaire ?

La taille des lots en forex peut varier selon les courtiers et les types de compte, mais la taille de lot standard pour la plupart des paires de devises est de 100 000 unités de la devise de base. Cela signifie que si vous négociez une paire de devises telle que l'EUR/USD, un lot standard implique l'achat ou la vente de 100 000 euros.

La marge nécessaire pour une transaction forex est le montant de fonds propres que vous devez avoir sur votre compte de trading pour ouvrir une position. Elle est calculée en fonction de la taille de la position, du levier utilisé et de la paire de devises négociée. Si vous utilisez un levier de 1:100, par exemple, vous devrez disposer d'une marge minimale de 1% du montant total de la transaction pour ouvrir la position.

Prenons l'exemple d'un trader qui souhaite acheter un lot standard d'EUR/USD au prix de 1,2000 avec un levier de 1:100. Dans ce cas, la valeur de la transaction serait de 100 000 euros, ce qui signifie que le trader aurait besoin d'une marge de 1 000 euros pour ouvrir la position.

Il est important de noter que la marge nécessaire peut varier en fonction de la volatilité du marché et de l'effet de levier utilisé. Par conséquent, il est essentiel de suivre une stratégie de gestion des risques solide pour minimiser les pertes potentielles et maximiser les profits.

Si j’achète un lot sur la parité eur/usd, combien d’argent représente une variation de 100 PIP ?

Dans un premier temps il s’agit de calculer la valeur du lot. Généralement un lot représente 100 000 euros.

Ensuite il s’agit de connaitre la valeur d’une unité. Un pip = 0.0001 € sur la parité EUR/USD

Nous pouvons maintenant calculer la valeur d’un pip en fonction du lot : soit 0,0001€ x 100 000 = 10 €

Si la parité EUR/USD évolue de 100 pip cela signifie que la valeur a augmenté :

100 PIP x 10 € soit 1 000 € dans le cas d’une position longue.

Chapitres 32 : Suivre les informations boursières et liste des places boursières dans le monde

Suivre les informations boursières peut présenter plusieurs avantages pour les investisseurs et les personnes intéressées par les marchés financiers. Voici quelques-uns des principaux intérêts :

- Prendre des décisions éclairées : Les informations boursières permettent aux investisseurs de prendre des décisions éclairées en matière d'investissement. En suivant les nouvelles sur les entreprises, les secteurs et les marchés financiers, les investisseurs peuvent obtenir une meilleure compréhension des tendances et des risques associés aux différents types d’investissements.

- Anticiper les changements de marché : Les informations boursières peuvent aider les investisseurs à anticiper les changements de marché et à ajuster leur stratégie d'investissement en conséquence. Par exemple, si une entreprise annonce une baisse des bénéfices, cela peut avoir un impact négatif sur le cours de ses actions. Les investisseurs qui suivent l'actualité boursière peuvent prendre des mesures pour réduire leur exposition à ces risques.

- Détecter les opportunités d'investissement : En suivant les informations boursières, les investisseurs peuvent repérer des opportunités d'investissement potentielles. Par exemple, une entreprise qui connaît une croissance rapide ou une nouvelle technologie qui pourrait perturber un secteur d'activité donné.

- Comprendre les tendances macroéconomiques : Les informations boursières peuvent aider les investisseurs à comprendre les tendances macroéconomiques qui affectent les marchés financiers. Par exemple, les taux d'intérêt, les politiques monétaires et fiscales, les tensions géopolitiques, etc.

En somme, suivre les informations boursières peut aider les investisseurs à prendre des décisions plus éclairées et à mieux comprendre les risques et les opportunités liés aux différents types d'investissements. Cela peut aider les investisseurs à atteindre leurs objectifs financiers à long terme et à maximiser leur retour sur investissement.

Il existe de nombreuses sources d'informations boursières disponibles pour les investisseurs. Voici quelques-unes des principales sources d'informations boursières :

- Sites Web d'actualités financières : Des sites tels que Bloomberg, Reuters, CNBC et Yahoo Finance fournissent des actualités en temps réel sur les marchés financiers, les entreprises et les secteurs.

- Sites Web des bourses : Les bourses telles que la Bourse de New York (NYSE) et le NASDAQ fournissent des informations sur les cours des actions, les indices boursiers et les actualités des entreprises.

- Sites Web des courtiers en ligne : Les sites des courtiers en ligne fournissent des informations, dans ce livre les courtiers utilisé trading 212, etoro, Ig, fournissent des informations sur les marchés financiers, ainsi que des outils et des ressources pour aider les investisseurs à prendre des décisions d'investissement éclairées.

- Réseaux sociaux : Les réseaux sociaux tels que Twitter et LinkedIn sont utilisés par de nombreux investisseurs pour partager des actualités et des opinions sur les marchés financiers.

- Médias traditionnels : Les journaux et magazines financiers tels que The Wall Street Journal, Financial Times et Forbes fournissent également des informations boursières et des analyses sur les entreprises et les marchés financiers.

Il est important de choisir des sources d'informations fiables et crédibles, et de prendre en compte différents points de vue pour avoir une vue d'ensemble. Les investisseurs doivent également prendre en compte leur propre situation financière, leurs objectifs d'investissement et leur tolérance au risque avant de prendre des décisions d'investissement.

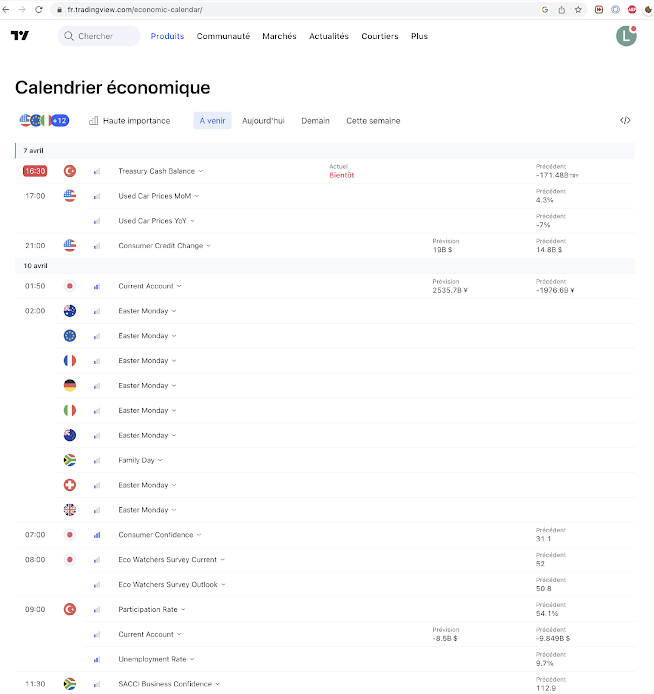

Capture d’écran du courtier ( nécessite une inscription )

Affichage n° 1 sous forme de liste dans un onglet Calendrier

Affichage n°2 intégré directement dans le graphique pour surveiller les événements pouvant influencer le marché.

Vous pouvez cliquer sur les drapeaux pour voir le contenu.

Capture d’écran du Financial Times

Vous pouvez consulter des informations géopolitique et économique mondiale mais également par pays.

Chapitres 33 : Indicateurs boursiers

A quoi servent les indicateurs techniques et pourquoi les utiliser ?

Les indicateurs techniques sont utilisés pour aider les investisseurs à prendre des décisions d'investissement plus éclairées. Voici quelques raisons pour lesquelles les indicateurs techniques sont utilisés :

- Identifier les tendances : Les indicateurs techniques peuvent aider les investisseurs à identifier les tendances du marché en analysant les mouvements des prix sur une période donnée. Cela peut aider les investisseurs à déterminer s'il est temps d'acheter ou de vendre des actions ou d'autres instruments financiers.

- Évaluer la force d'une tendance : Les indicateurs techniques peuvent également aider les investisseurs à évaluer la force d'une tendance. Cela peut aider les investisseurs à déterminer s'il est temps d'entrer ou de sortir d'une position, ou de maintenir une position existante.

- Identifier les points d'entrée et de sortie potentiels : Les indicateurs techniques peuvent aider les investisseurs à identifier les points d'entrée et de sortie potentiels pour une position donnée. Cela peut aider les investisseurs à maximiser leurs gains et à minimiser leurs pertes.

- Fournir des informations supplémentaires : Les indicateurs techniques peuvent fournir des informations supplémentaires sur les mouvements du marché, telles que la volatilité ou la force de la tendance. Ces informations peuvent aider les investisseurs à prendre des décisions d'investissement plus éclairées.

- Aider à limiter les risques : Les indicateurs techniques peuvent aider les investisseurs à limiter les risques en fournissant des signaux d'achat ou de vente qui peuvent aider à minimiser les pertes potentielles.

En résumé, les indicateurs techniques sont utilisés pour aider les investisseurs à prendre des décisions d'investissement plus éclairées en fournissant des informations sur les tendances du marché, la force des tendances et les points d'entrée et de sortie potentiels. Les investisseurs peuvent utiliser ces informations pour maximiser leurs gains et minimiser leurs pertes, et pour limiter les risques associés à l'investissement.

Liste non exhaustive d’indicateurs techniques :

Il existe de nombreux indicateurs techniques différents utilisés par les investisseurs et les traders sur les marchés financiers. Voici une liste des indicateurs techniques les plus couramment utilisés :

- Moyenne mobile (Moving Average) : Cet indicateur technique est utilisé pour mesurer la tendance en calculant la moyenne des prix sur une période donnée.

- Relative Strength Index (RSI) : Cet indicateur technique mesure la force d'une tendance en comparant les gains et les pertes sur une période donnée.

- Bandes de Bollinger (Bollinger Bands) : Cet indicateur technique mesure la volatilité d'un actif en traçant des bandes au-dessus et en dessous de la moyenne mobile.

- Oscillateur stochastique (Stochastic Oscillator) : Cet indicateur technique mesure la force de la tendance en comparant le prix de clôture d'un actif avec une fourchette de prix sur une période donnée.

- Moving Average Convergence Divergence (MACD) : Cet indicateur technique mesure la différence entre deux moyennes mobiles pour signaler une tendance à la hausse ou à la baisse.

- Momentum : Cet indicateur technique mesure la vitesse à laquelle le prix d'un actif évolue sur une période donnée.

- Moyenne mobile exponentielle (Exponential Moving Average, EMA) : Cet indicateur technique est similaire à la moyenne mobile, mais il donne plus de poids aux prix les plus récents.

- Ichimoku Cloud : Cet indicateur technique mesure la tendance, la volatilité et les niveaux de support et de résistance en traçant une zone nuageuse autour des prix d'un actif.

- Parabolic SAR : Cet indicateur technique est utilisé pour suivre les tendances et les points d'inversion potentiels en traçant des points sur un graphique des prix.

Cette liste n'est pas exhaustive, il existe de nombreux autres indicateurs techniques utilisés par les investisseurs et les traders sur les marchés financiers. Chaque indicateur a ses propres avantages et inconvénients, et leur utilisation dépend de la stratégie d'investissement et des préférences personnelles de chaque investisseur et ou trader.

Garder en tête qu’il n’est pas utile de tous les utiliser en même temps au risque de perdre de la visibilité ainsi qu’en compréhension. Certains tradeurs et investisseurs n’en utilisent que un seul voir deux. Chaque personne ayant ces préférences. Il préférable de n’en utiliser que peu et de les adapter à sa stratégie d’investissement.

Ces indicateurs sont disponibles sur de nombreuse plateformes proposée par votre courtier.

Graphiques et indicateurs utilisée ci-dessous : https://xtb.com

Vous pourrez les activer et les utiliser comme dans les quelques exemples ci-dessous.

Vous pourrez parcourir la liste des différents techniques proposée par le courtier que vous utilisée. La plupart des courtiers proposent les indicateurs les plus courants. Dont ceux listée ci-dessus.

Comment ajouter un indicateur ?

Les indicateurs sont personnalisable en cliquant sur leur petit icône situé en bas à gauche du graphique à coté de leur nom.

Sur le second graphique on aperçoit plus facilement la direction du marché.

Les moyennes mobiles sont un indicateur technique populaire utilisé pour analyser la tendance d'un actif financier sur une période donnée. Les moyennes mobiles calculent la moyenne des prix de l'actif sur une période de temps déterminée, ce qui permet de lisser les fluctuations des prix et de donner une image plus claire de la tendance générale des prix.

Il existe deux types de moyennes mobiles : la moyenne mobile simple (SMA) et la moyenne mobile exponentielle (EMA).

La moyenne mobile simple est calculée en prenant la moyenne des prix de clôture de l'actif sur une période de temps déterminée. Par exemple, si une moyenne mobile simple de 50 jours est utilisée, la moyenne sera calculée en prenant la moyenne des 50 derniers jours de prix de clôture.

La moyenne mobile exponentielle est similaire à la moyenne mobile simple, mais elle donne plus de poids aux prix les plus récents. Cela signifie que les variations de prix plus récentes ont plus d'influence sur la moyenne mobile exponentielle que les prix plus anciens.

Les moyennes mobiles peuvent être utilisées pour déterminer la direction de la tendance du marché. Si la moyenne mobile est en hausse, cela indique une tendance haussière, tandis qu'une moyenne mobile en baisse indique une tendance baissière. Les croisements de moyennes mobiles peuvent également être utilisés pour signaler des points d'entrée ou de sortie potentiels pour une position donnée. Par exemple, lorsque la moyenne mobile à court terme (par exemple, 20 jours) croise au-dessus de la moyenne mobile à long terme (par exemple, 50 jours), cela peut être un signal d'achat potentiel.

En résumé, les moyennes mobiles sont un indicateur technique utilisé pour analyser la tendance des prix d'un actif financier sur une période donnée. Les moyennes mobiles simples et exponentielles sont les deux types les plus couramment utilisés, et peuvent être utilisées pour déterminer la direction de la tendance du marché et pour identifier des points d'entrée et de sortie potentiels pour une position donnée.

Les bandes de Bollinger sont un indicateur technique utilisé pour mesurer la volatilité des prix d'un actif financier sur une période donnée. Cet indicateur a été développé par John Bollinger dans les années 1980.

Les bandes de Bollinger se composent de trois lignes tracées sur un graphique de prix : une moyenne mobile simple (SMA) et deux bandes qui sont calculées en ajoutant et en soustrayant un multiple de l'écart type des prix de la moyenne mobile. Le multiple utilisé pour calculer les bandes de Bollinger est généralement de deux, ce qui signifie que les bandes sont tracées à deux écarts types de la moyenne mobile.

Les bandes supérieure et inférieure des bandes de Bollinger sont des indicateurs de la volatilité des prix. Lorsque les prix sont proches de la bande supérieure, cela indique que l'actif est suracheté et que les prix sont probablement surévalués. Inversement, lorsque les prix sont proches de la bande inférieure, cela indique que l'actif est survendu et que les prix sont probablement sous-évalués.

Les bandes de Bollinger peuvent également être utilisées pour identifier les points d'entrée et de sortie potentiels pour une position donnée. Les croisements des prix avec les bandes supérieure ou inférieure peuvent être utilisés pour signaler des points d'entrée ou de sortie potentiels, selon la direction de la tendance. Par exemple, lorsque les prix traversent la bande supérieure, cela peut indiquer qu'il est temps de vendre l'actif, tandis que lorsque les prix traversent la bande inférieure, cela peut indiquer qu'il est temps d'acheter l’actif.

En résumé, les bandes de Bollinger sont un indicateur technique populaire utilisé pour mesurer la volatilité des prix d'un actif financier et pour identifier les points d'entrée et de sortie potentiels pour une position donnée. Les bandes supérieure et inférieure sont des indicateurs de la volatilité des prix, tandis que la moyenne mobile est utilisée pour représenter la tendance.

Chapitres 37 : Comprendre les dividendes et présentation de société à forte redistribution plus dividende aristocrate.

Est ce que le cours d’une action chute au moment du versement du dividende ?

Oui, il est courant que le cours d'une action baisse après le versement du dividende. La baisse du cours est souvent due à une réduction de la trésorerie de l'entreprise qui a versé le dividende. En effet, le versement du dividende réduit les liquidités disponibles pour l'entreprise, ce qui peut avoir un impact sur sa capacité à investir dans ses activités ou à poursuivre ses projets de croissance.

De plus, les investisseurs qui cherchent à acheter des actions pour bénéficier des dividendes peuvent vendre leurs actions après avoir reçu le paiement, ce qui peut entraîner une baisse de la demande pour l’action.

Cependant, il est important de noter que la baisse du cours de l'action après le versement du dividende n'est pas systématique et peut varier selon les circonstances et les facteurs de marché. Certains investisseurs peuvent considérer le versement du dividende comme un signe de la solidité financière de l'entreprise, ce qui peut contribuer à maintenir ou même augmenter le cours de l’action.

Le montant des dividendes peut varier d’une année à l’autre en fonction de ses résultats annuels, de sa politique de redistribution des bénéfices et des investissements à venir.

En fin de compte, il est important de se rappeler que les dividendes ne sont qu'une partie du rendement total d'un investissement en actions, et qu'il est important de considérer d'autres facteurs tels que la croissance future de l'entreprise, les performances financières passées et actuelles, ainsi que les tendances du marché pour prendre une décision d'investissement éclairée.

OMV Dividend 5,6X % code ISIN AT0000743059

Disponible en passant par ce courtier : https://urlz.fr/lob0

OMV AG (OMV) est une société pétrolière et gazière intégrée basée en Autriche. La Société opère à travers deux segments : en amont et en aval. Le segment Amont se concentre sur l'exploration, le développement et la production de pétrole et de gaz dans cinq régions principales : Europe centrale et orientale (CEE), Moyen-Orient et Afrique, mer du Nord, Russie et Asie-Pacifique. La société a une capacité de production de plus de 400 mille barils équivalent pétrole par jour (kbbl / j). Le segment Aval comprend deux unités commerciales : Pétrole en aval, qui exploite environ 2100 stations-service dans une dizaine de pays, des raffineries en Autriche et en Allemagne, toutes deux dotées d'une production pétrochimique intégrée, ainsi qu'une raffinerie en Roumanie, qui traite principalement du pétrole brut roumain, et Gaz en aval, qui se concentre sur le commerce et les ventes de gaz, et possède des installations de stockage de gaz en Autriche et en Allemagne. Sa filiale Gas Connect Austria GmbH exploite un réseau de gazoducs en Autriche.

Rithm Capital Dividend 12,89 % code ISIN US64828T2015

Disponible ici : https://urlz.fr/lob0

Rithm Capital Corp, anciennement New Residential Investment Corp, est un fournisseur de capitaux et de services aux secteurs de l'immobilier et des services financiers. La Société se concentre sur un portefeuille d'investissements diversifié, complémentaire et adaptable qui comprend ses sociétés d'exploitation, ses droits de gestion hypothécaire, ses titres immobiliers et d'autres investissements opportunistes connexes. Ses segments comprennent l'origination, le service, les investissements liés à la MSR, les titres immobiliers, les propriétés et les prêts hypothécaires résidentiels et les prêts hypothécaires à recevoir. Son segment Origination fournit des prêts d'achat et de refinancement aux consommateurs sur tous les canaux, y compris les prêts directs aux consommateurs, de détail/joint-venture, de gros et correspondants. Son segment de service opère par l'intermédiaire de sa division de service de prêt performante et d'une division de service spécial, Shellpoint Mortgage Servicing (SMS). La division de gestion des prêts performants s'occupe des prêts des agences d'exécution et des prêts assurés par le gouvernement.

Chapitres 41 : Portefeuille boursier ou liste de favoris

Votre courtier intègre un portefeuille boursier ou liste de favoris qui est composé des titres que vous décidez de choisir ( Indices, paire de devises, actions, etf, matières premières etc..)

Il peut-être utile d’utiliser au minimum un second portefeuille boursier externe à votre courtier. Comme google finance et/ou yahoo finance. Google finance vous enverra des notifications et vous proposera de l’actualité lié aux titres que vous avez choisit. Ceci vous permettra d’améliorer votre analyse fondamentale concernant ces titres. Cette option est pratique.

Tout comme Google finance vous pourrez aussi crée votre portefeuille de suivit avec Yahoo finance. Avec pour avantages de ne pas perdre de temps a recherché les actions qui vous intéresse. Vous aurez accès a plusieurs catégories d’informations comme le sommaire, le diagramme, les statistiques, les données historiques, le profil du titre, les éléments financiers, l’analyse, les options, les détenteurs, la durabilité.

L’un comme l’autre nécessite que vous vous créer un compte, pour créer votre portefeuille.

Ces deux sources d’informations, sont disponible sur internet et aussi en tant qu’application smartphone.

Portefeuille du courtier : (Nécessite la création d’un compte )

Portefeuille sur Yahoo finance :

Chapitres 44 : Outils de calcul en ligne

Calculateur de nombre de PIP, RR, ROI, VALEUR PIP, GAINS, PERTES en fonction de sa position

Acheteuse comme vendeuse.

Tableau interactif disponible ici :

https://bourse-pratique.com/2023/04/calculateur-de-pip.html

Chapitres 45 : Conclusion

Félicitations vous êtes arrivé au bout de ce livre en ayant eu la possibilité d’aborder différents thèmes pour vous préparer à votre arrivée sur les marché boursiers. Ce guide à eu pour but de vous enseigner les différentes approches pour faire de vous un trader et ou investisseurs gagnant. Les informations ont été synthétiser le plus possible pour vous faciliter la mémorisation et donc l’application. Avec de l’expérience vous arriverez à savoir si vous êtes plutôt fait pour l’investissement a moyen et long terme ou plutôt fait pour le trading journalier. Certains mélange les deux, il n’y a pas de meilleurs réponses. Préservez votre capital est déjà un premier objectif. Fixé vous des objectif réalistes sans vous mettre en danger. Faites des test, et tirez en des conclusions pour tenter de vous améliorer.

Je vous remercie de m’avoir fait confiance et espère que ce livre vous aura appris des informations qui vous seront utile et vous aideront à gagner sur le long terme.

Avec toute ma considération distinguée, sincèrement Ludo Margarita.

Contenu protégé par droits d’auteurs et copyright

Toute reproduction même partielle est interdite.

Commentaires

Enregistrer un commentaire